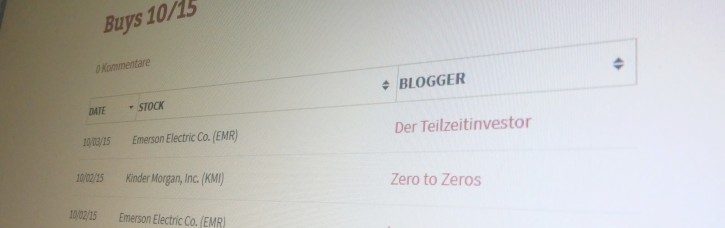

Skandal: Jemand verfolgt alle meine Aktienkäufe und stellt sie auch noch online. Und nicht nur ich werde gestalkt, sondern fast alle Finanzblogger: Der Dividendlover listet fein säuberlich auf, was die Finanzblog-Szene aktuell so kauft und verkauft. Das ist auf der einen Seite nicht so schön, weil meine tollen Aktienkäufe als reine Mitläufer-Geschäfte enttarnt werden: So bin ich diesen Monat schon der Dritte, der Emerson Electric gekauft hat und das auf seinem Blog als voll kreatives Investment kund tat.

Auf der anderen Seite ist eine solche Zusammenstellung ziemlich hilfreich: Man sieht schnell, was gerade in der Dividendenszene en vogue ist und bekommt dadurch Ideen für eigene Investitionen. Und es ist schon interessant zu sehen, wie bei den Dividendenblogs Moden und Trends entstehen: Caterpillar, Union Pacific, United Technologies – sobald ein reichweitenstarkes Dividendenblog einen neuen Wert entdeckt dauert es nicht lange, bis der Rest folgt. Was aber auch nicht wirklich verwunderlich ist: Alle Dividendeninvestoren haben ähnliche Ziele, und wenn ein Leitblog einen verheissungsvollen Kandidaten entdeckt, der die klassischen Kriterien erfüllt, springen halt alle darauf an.

Es ist natürlich nicht sinnvoll, einfach blind nachzukaufen was andere machen. Aber da die guten Finanzblogger die gekauften Unternehmen durchaus gründlich analysieren und abklopfen, ist es nicht die schlechteste Idee, von dieser kostenlosen Vorleistung zu profitieren. Bei Firmen wie Caterpillar oder United Technologies ist die Gefahr auch gering, auf Marktmanipulationen hereinzufallen. Denn auch alle Dividendenblogs der Welt zusammengenommen haben bei großen Unternehmen kaum Einfluss auf den Kurs. Da wird von professionellen Investoren ein ganz anderes Rad gedreht.

Vorsichtig sein sollte man auf jeden Fall bei marktengen Werten – bei Klitschen wie MeineDönerbude AG oder BackyardGarage Corp. (nein nicht googlen, die Werte hab ich mir grad ausgedacht), die eine Marktkapitalisierung von wenigen Millionen Euro haben, kann die Empfehlung eines reichweitenstarken Blogs dann doch schon mal Kurse bewegen. Und dann wird es womöglich für einen einflußreichen Blogger attraktiv, mit den eigenen Empfehlungen scalping bzw. front-running zu betreiben.