Seit einigen Jahren schon warten alle auf den großen Crash, der die ungewöhnlich lange Aufwärtsbewegung an den Börsen beendet. Tatsächlich drehte sich schon der erste Beitrag in diesem Blog vor dreieinhalb Jahren um dieses Thema. Es gab zwischenzeitlich zwar immer mal wieder ein paar kleinere Korrekturen an den Märkten, aber der Aufwärtstrend ist seit fast 10 Jahren intakt, weder Brexit noch Trump konnten der Aktieneuphorie bislang nennenswert schaden.

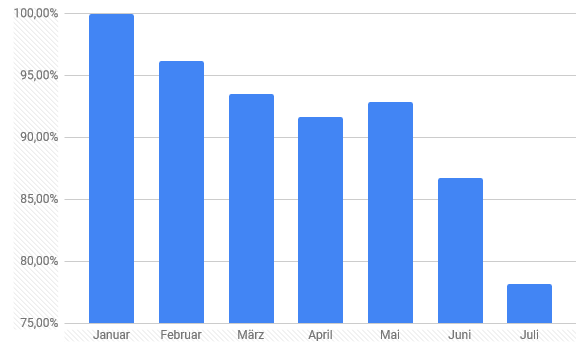

Mittlerweile verdunkeln sich die Wolken aber zusehends, der beginnende Zoll- und Wirtschaftskrieg zwischen USA, EU und China trübt die Aussichten für die Weltwirktschaft. Und was soll ich sagen, bei mir ist der Börsencrash im Depot schon angekommen. Seit Anfang des Jahres hat sich fast ein Viertel des Depotwertes in Luft aufgelöst.

Was ist ein Crash?

Was unterscheidet jetzt eigentlich eine harmlose Korrektur von einem veritablen Crash? Eine allgemeingültige Definition gibt es dafür nicht, aber üblicherweise spricht man bei Kursrückgängen von zehn bis zwanzig Prozent noch von einer einer Korrektur, vor allem, wenn es danach wieder bergauf geht. Bei einem noch größeren Absturz auf breiter Front ist im allgemeinen von einem Crash die Rede. Beispielsweise stürzte am Schwarzen Montag 1987 der Dow Jones um 22,5 Prozent ab.

Nun ist mein Depot nicht an einem Tag abgestürzt, aber die Größenordung trifft leider zu: Im Januar hatte das Depot zuletzt einen Rekordstand erreicht. Seitdem ging der Wert um schwarzermontaghafte 22 Prozent zurück.

Wie kann das sein, wo die Börsenindizes sich in den letzten Monaten zwar nicht überragend entwickelt haben, aber auf hohem Niveau zumindest stagnieren? Ist der Teilzeitinvestor einfach der schlechteste Anleger der Welt?

Nun, glücklicherweise sind nicht alle meine Aktien so abgestürzt, sondern nur mein sogenanntes Abgeltungssteuerdepot. Dieses Depot bei der ING-Diba umfasst alle Aktien, die ich bis 2009 gekauft habe. Auf diese Aktien wird keine 25-prozentige Abgeltungssteuer beim Verkauf fällig, da die Steuer erst mit Wirkung zum 1. Januar 2009 eingeführt worden ist und es einen Bestandsschutz für Altaktien gab. Damit es nicht irgendwann mal Probleme bei der steuerlichen Behandlung gibt, habe ich alle Neukäufe seit 2009 in einem getrennten Depot bei der DKB getätigt. Das Problem: Im Abgeltungssteuerdepot befinden sich einige Aktien wie die Deutsche Post oder Daimler, die in letzter Zeit dramatisch schlechter gelaufen sind als der Markt.

Aber alles Schlechte hat auch sein Gutes: Für das gezahlte Lehrgeld gab es zumindest ein paar Erkenntnisse:

Rebalancing is a thing

Ich habe mein Abgeltungssteuerdepot seit 2009 nicht mehr angefasst. Anfangs war die Zusammensetzung halbwegs ausgewogen: zwar mit starkem Schwerpunkt auf Deutschland, aber immerhin diversifiziert auf zwölf Werte aus unterschiedlichsten Branchen, von denen keiner mehr als 15 Prozent Gewicht hatte.

In den folgenden Jahren haben sich die Aktien stark unterschiedlich entwickelt: Einige Firmen gingen pleite (Q-Cells, Solarworld), andere haben sich im Wert zwischenzeitlich fast verdreifacht (Daimler, Post, Lufthansa). Mit dem Effekt, dass im Januar 2018 die drei erfolgreichsten Firmen drei Viertel des Depotwertes ausgemacht haben. Eigentlich ja ein schöner Effekt, dass man Aktien im Depot hat die viel besser laufen als der Markt. Aber das macht das Depot dann eben anfälliger für Schwankungen: Wenn die Deutsche Post, wie aktuell passiert, innerhalb von drei Monaten ein Drittel an Wert verliert, zieht das die Gesamtperformance des Depots um fast zehn Prozent nach unten.

Wenn die Gewichtung so stark aus dem Ruder läuft, dass einzelne Werte das Depot maßgeblich bestimmen, muss man aktiv werden, um das Risiko wieder in den Griff zu bekommen. Entweder, indem man einen Teil der Gewinneraktien verkauft und in andere Werte anlegt. Was speziell bei meinem Abgeltungssteuerdepot ungünstig ist, da ich beim Verkauf den Steuervorteil verliere. Oder halt indem man frisches Geld oder ausgeschüttete Dividenden so anlegt, dass es ein Gegengewicht zu den überdurchschnittlich gelaufenen Werten bildet. Letzeres habe ich zum Glück getan.

Diversivikation wirkt

Der Crash hat glücklicherweise nur in meinem Abgeltungssteuerdepot in dieser Dramatik Spuren hinterlassen. Mein zweites, stark Indexfonds-lastiges Depot ist seit Jahresanfang zwar auch nicht überragend gelaufen, aber liegt insgesamt noch ganz knapp im positiven Bereich. Während mein Abgeltungssteuerdepot mittlerweile fast ausschließlich von deutschen Werte dominiert wird, habe ich mit dem zweiten Depot ganz bewusst in andere Märkte investiert und dort vor allem in Indexfonds, die mittlerweile fast die Hälfte meiner Aktienanlagen ausmachen.

Buy and hold funktioniert

Auch wenn einige Firmen aus dem Abgeltungssteuerdepot mittlerweile pleite sind, und andere in den letzten Monaten stark gerupft wurden, bin ich insgesamt immer noch sehr deutlich im Plus. Tagesgeld hätte mit dem gleichen Anlagehorizont weniger Rendite gebracht als Aktien. Noch besser sieht es aus, wenn man die ausgeschütteten Dividenden mit berücksichtigt. Daimler hat beispielsweise für eine Aktie, die vor neun Jahren 26 Euro gekostet hat, bis heute über 21 Euro an Dividende ausgeschüttet. Und auch wenn es für Daimler, Lufthansa oder die Post im Moment nicht so rosig aussieht: Langfristig traue ich diesen Aktien eine Erholung zu. Und bis dahin werden zumindest fleissig Dividenden an mich ausgezahlt.

Interessante Betrachtung – ich habe auch im „vor 2009″er-Depot fast nur ETFs liegen. Allerdings mit starker Übergewichtung im Euro-Raum, da ich damals noch nicht ganz so mein System hatte.

Ich bin zwar erstaunt, wie konstant sich diese durch die Diversifikation doch entwickeln…nichts desto trotz hinken sie meinem Welt-ETF Depot bei der Performance ganz schön hinterher 🙁

Hast Du Dir denn Gedanken darüber gemacht, ob Du diese Altlasten irgendwann umsortierts?

Ich habe das zwar seit langem auf meiner Finanz-Agenda die ich alle 6-12 Monate mal durchschaue, dann aber bisher doch immer davon Abstand genommen, um die Steuerfreiheit nicht zu verlieren.

Meine ausgefeilte Strategie für die Altlasten ist, die bis in alle Ewigkeit liegenzulassen, eben um die Steuerfreiheit nicht zu verlieren. Ob das klug ist, weiss man leider immer erst hinterher.

Dann sind wir schon mal 2 – machts zwar nicht besser, aber… 😉

Ich möchte nicht, dass du das persönlich auffasst.

Aber das ist hochgradiger Quatsch. Das hast du ja dann auch selbst erläutert indem du auf dein Indexfonds-Depot hingewiesen hast.

Subjektivität ist immer ein Problem.

Solange QE und Anleihenkaufprogramme weiter auf Hochtouren laufen, muss schon viel passieren um die Geldschwemme zur klammheimlichen Zwangsumverteilung von Vermögen abrupt zu unterbinden.

Jeder wartet auf den Crash, genau deswegen wird er dann auf eine Art und Weise kommen die keiner erwartet hat. Genau das ist das Problem seit 2008. Im Grunde wurden die Probleme und Gründe des damaligen Crashs nie ausgebügelt. Man hat Banken und Staaten nicht pleite gehen lassen und alle Problempunkte und Schwächen weiter verschleppt, sodass wir eigentlich immer noch in einer Verzögerung der damaligen Auswirkungen verharren. Die Frage ist, wie lange das noch möglich ist? Vielleicht gibt es ein neues TTIP und wir bekommen weitere Jahre lang eine Lebensmittelschwämme aus den USA bis unsere heimischen Märkte verdrängt werden und wir nur noch Autos oder Maschinen bauen? Vielleicht kommt es aber auch zum Handelskrieg dann hat der Spuck schneller ein Ende, da das künstliche Wachstum sich nicht weiter treiben lässt.

Sicher ist, dass die Möglichkeiten seit dem Ende des Bretton-Woods-System enorm geworden sind und keiner wirklich sicher vorhersagen kann wie lange man solch ein System aufrecht erhalten kann. Schafft man es unser System auf ein bargeldloses Niveau zu hieven, so müsste es gar nicht zu einem „Crash“ kommen wie es sich alle vorstellen.

Wenn man dann noch 2015/2016 mal die logarithmischen Graphen der MSCI oder FTSE Weltindizes und Schwellenländer ansieht, dann fällt schnell auf, dass wir ja eigentlich schon eine größere Kurskorrektur hatten. Vielleicht war es das für die nächsten Jahre?

Das ganze wird liebevoll als 2015–16 Chinese stock market turbulence [2] abgetan, obwohl es eigentlich schlimmer hätte kommen sollen, wenn wir in einem System wären bei dem die Variablen der Währungen nicht so flexibel justierbar wären und echte greifbare Werte dahinter stehen würden, welche zeigen, dass im Grunde alle bankrott sind.

Daher ist es entscheidender wie gut die Umverteilung funktioniert und bargeldlose Systeme akzeptiert werden [2]. Leider.

[1] https://en.wikipedia.org/wiki/2015%E2%80%9316_Chinese_stock_market_turbulence

[2] https://www.google.de/search?q=geldschwemme+Umverteilung&oq=geldschwemme+Umverteilung&aqs=chrome..69i57.1784j0j7&sourceid=chrome&ie=UTF-8

Was sind denn die anderen 7 Aktien? Bin jetzt neugierig geworden.

Ach, ein über Jahre zusammengekauftes Sammelsurium: Xerox, Motorola, Telekom, Salzgitter – rückblickend wäre ich mit einem marktbreiten ETF wohl sensationell besser gefahren.

Danke für den Beitrag! The way I see it: Für mich sind Aktien bloße Vehikel. Oder Instrumente um einen Nutzen zu realisieren. Insofern ist mir im Sinne des Maximieren von Nutzen egal, ob das Instrument „Daimler“ oder „Apple“ heißt.

Es stimmt schon, dass hinter jeder Aktie ein Unternehmen sitzt. Im Unterschied zu Peter Lynch bin ich aber eher pessimistisch, dass diese Erkenntnis Privatanlegern viel nutzt.

Einerseits sehe ich die Sache mit „Buy und Hold“ funktioniert, ähnlich. Ständige Versuchen Gewinner zu picken oder Verlierer auszusortieren ist für Privatanleger ein zielsicheres Rezept um Gewinnen zu entgehen. Das von dir beschriebene Rebalancing sehe ich eher kritisch. Jedenfalls bin ich froh an meinen Apple Positionen nie irgendwas verändert zu haben.

Andererseits: mit GE ist gerade eine Firma aus dem Dow Jones geflogen, die seit 1907 in dem Index gelistet wurde. Ewigkeit bei Aktien gibt es nicht. Und über 26%, die man an abgeltungssteuerfrei spart nutzen wenig, wenn man einen Verlust versteuern muss.

Die Lage ist bei mir ähnlich, aber dann doch mit anderen Konsequenzen: ich sitze auf einem großen Posten einer Dividendenaktie, die vor 2009 erworben wurde. Und natürlich möchte man hier möglichst viel plus abgeltungssteuerfrei mitnehmen, da es um einen Gewinn im sechsstelligen Bereich geht. Andererseits fährt der Markt Gewinne ein, während meine Einzelaktie konsequent vor sich her dümpelt. Auch das hatte ich für verschiedene Perioden durchgerechnet: Indexinvestment wäre für die meisten Halteperioden deutlich lukrativer gewesen. Nur war selbiges niemandem vor 2009 in Deutschland bekannt und verfügbar.

Ich selbst bin raus aus dem Investieren in Einzelwerte: ich habe mit dem Investieren in so zielsicher daneben gelangt, dass ich dir den Titel „schlechtester Investor“ locker abknöpfen kann. 🙂

Ich hab mich ja noch nicht ganz von Einzelwerten verabschiedet. Rational weiss ich dass das nicht so schlau ist, aber dann siegt ab und zu doch immer mal wieder der Spieltrieb 🙂